跨境电商税务的核心是:你的业务发生在哪里,就在哪里交税。整个流程涉及两个国家(中国和目的国) 和多个环节(采购、出口、进口、销售),税务规则复杂且国别差异显著。若处理不当,不仅可能面临高额罚款,还可能导致业务中断。

本文将从业务流程出发,系统拆解国内、国际运输中转、目的国三大环节的税务要求,梳理各类税种的征收规则、优惠政策及实操注意事项,为企业提供清晰、可落地的税务合规指引。

本文概要

一、跨境电商出口的业务流程

二、国内税务环节

三、国际运输及中转环节

四、目的国税务环节

五、总结与实操建议

01

跨境电商出口的业务流程

跨境电商出口业务需历经 “下单 - 采购 - 出口 - 运输 - 清关 - 仓储 - 配送” 的完整闭环,涉及多主体、多环节协同,具体流程如下:

1、终端消费者在平台上下单

2、境内公司国内采购

3、委托货代出口报关

4、海运/空运/快递/铁路

5、海外港口进口清关

6、海外仓库储存/派送给终端客户

02

国内税务环节

(一)增值税(出口环节)

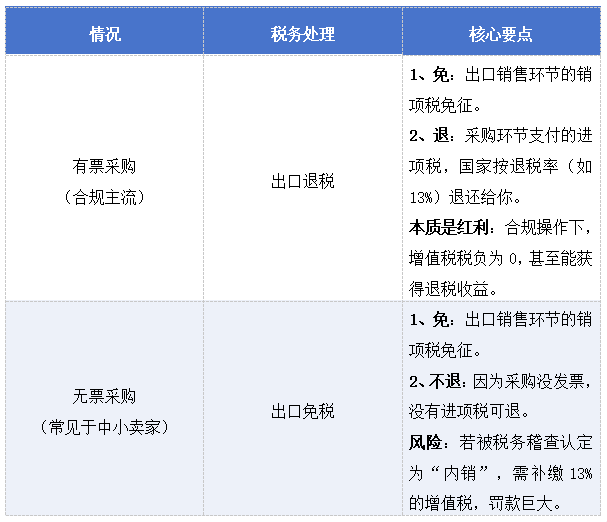

基本原则:货物出口享受“退、免”政策,使中国商品以不含税价格进入国际市场。

货物出口可享受增值税免抵退政策(如适用一般纳税人)。

若通过香港公司中转(如0110报关模式),内地公司销售给香港公司需开具发票并申报退税。

核心警示:对于跨境企业来说,最怕的不是所得税的罚款,而是增值税的罚款(13%)!

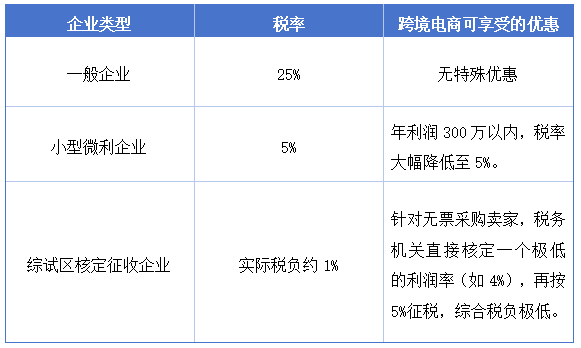

(二)企业所得税

基本原则:对公司利润(收入-成本)征税。

国内主体公司利润需按25%缴纳企业所得税(小微企业可享优惠税率)。

若股东分红,需按20%缴纳个人所得税(“利息、股息、红利所得”)。

(三)个人所得税

1、员工薪资:按 3%-45% 的超额累进税率缴纳工资薪金个人所得税;

2、股东分红:股东从公司获得分红时,需按 20% 税率缴纳 “利息、股息、红利所得” 个人所得税(若股东同时为公司员工,可通过优化薪资结构合理规划)。

03

国际运输及中转环节

(一)香港公司税负(如涉及中转)

1、利得税:纯利润≤200万港币税率为8.25%,>200万部分税率16.5%(计算公式:纯利润 = 营业额 - 开支成本)。

2、豁免税种:香港无增值税、营业税;若无当地物业或雇员,不涉及薪俸税/物业税。

(二)海运/空运环节

货物离开中国至目的国前(如经香港、澳门等自由港)不产生增值税或关税。

04

目的国税务环节

货物抵达目的国后,需严格遵循当地税务法规缴税,这是跨境税务合规的核心难点,主要涉及进口清关、销售、所得税三大环节:

(一)进口清关环节

关键点:必须用自己公司的税号清关,才能抵扣进口增值税。使用“双清包税”渠道则无法抵扣,税务风险极高。进口增值税可抵扣销售环节增值税,仅占压资金,非实际成本。

主要国家/地区税率参考

欧洲/中东:增值税(VAT),税率约20%。

日韩:日本消费税(JCT)税率10%;韩国增值税税率10%。

澳新加:商品及服务税(GST),税率5%-15%(如澳大利亚10%)。

美国:无增值税,仅需缴关税。

计算公式:进口增值税 = (CIF + 关税) × 增值税税率。

(二)海外销售环节

(三)海外所得税

基本原则:企业注册和管理机构在哪里,就在哪里交所得税。

1、默认情况:你用中国公司或香港公司在亚马逊卖货,海外没有实体办公室和员工,一般不需要在销售国缴纳所得税。利润应在中国或香港申报。

2、例外情况(需警惕!):在销售国注册了本地公司、或构成了“常设机构”(如拥有海外仓、雇佣本地员工),则需在销售国缴纳企业所得税。

3、特殊案例(美国):部分州设有 “经济关联” 规则,如夏威夷州要求年收入>10 万美元或订单>200 笔即需申报州所得税,各州政策差异较大(如特拉华州豁免部分所得税)。

(四)特殊风险提示

1、欧盟/GCC国家货物流转

货物在欧盟27国或海湾七国(如阿联酋)间调拨,需在增值税表中申报免税销售和采购,否则可能被认定为偷税。

2、美国州所得税

需关注各州“经济关联”规则(如科罗拉多州要求实体存在,夏威夷看销售额阈值)。

05

总结与实操建议

(一)合规路径选择

路径一(阳光大道,推荐):国内有票采购 → 正规报关出口 → 申请出口退税 → 用自己税号在目的国清关 → 平台代扣代缴销售税。综合税负最低,风险为零。

路径二(小众路径):无票采购 → 采用9610模式报关 → 申请增值税免税+企业所得税核定征收。税负低,但政策稳定性存疑。

(二) 核心风控要点

国内:告别“买单出口”和“双清包税”,确保报关单、资金流、发票流“三流合一”。

国外:在需要库存的国家(如英、德、美)注册税号,依法申报。

资金:销售收入通过第三方支付工具合规回流至国内对公账户。

总结

跨境电商的税务合规,早已不是“选答题”,而是“必答题”。建议结合具体业务架构(如是否使用香港公司、海外仓布局)定制税务方案,并持续关注各国政策动态。建立合规体系的前期成本,远低于税务稽查带来的罚款和业务中断风险。

评论